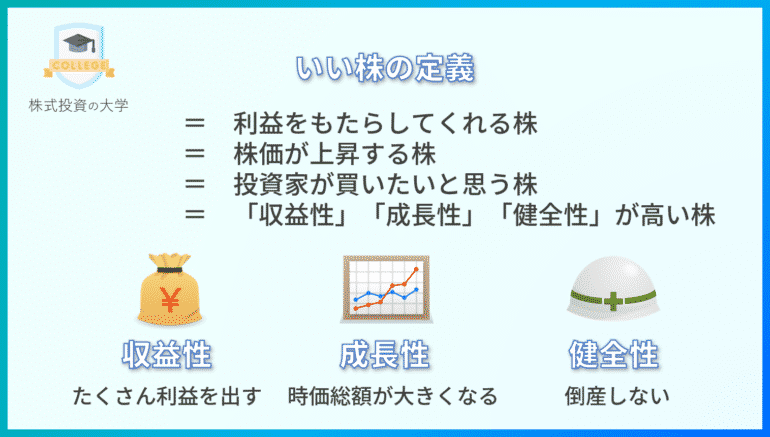

- いい株とは「収益性」「成長性」「健全性」が高い株

- 今現在の「いい株」よりも、未来の「いい株」を見つける

- いい株であると同時に割安の株であることが重要

そもそも、いい株とは?

いい株の定義

株式投資をする投資家にとっては

いい株 = 利益を生んでくれる株のこと

を言います。

株式投資をする投資家の目的は、社会貢献や企業に対する愛着もありますが、つまるところ「お金儲け」です。

株式投資によって「お金を儲けたい」「お金を稼ぎたい」のですから、利益をもたらしてくれる株がいい株であることは間違えないのです。

では、利益を生んでくれる株とは、どんな株なのでしょうか?

利益を生んでくれる株 = 株価が上がる株 株の値上がり益(キャピタルゲイン)

利益を生んでくれる株 = 配当が手厚い株 配当金(インカムゲイン)

利益を生んでくれる株 = 株主優待が手厚い株

です。

株価が上がれば上がるほど、売却したときの売却益が増えるのですから

株価がどんどん値上がりしてくれる株 = 利益を生んでくれる株 = いい株

ということになります。

株価はどうやって決まるの?で解説した通りで

株価というのは、人気投票であり

- 「株価が今よりも上がる」と考える投資家が増えれば増えるほど、株価が上がる

- 「株価が今よりも下がる」と考える投資家が増えれば増えるほど、株価が下がる

仕組みとなっています。

投資家が「株価が上がりそう」と思ってくれる株がいい株なのです。

投資家が「株価が上がりそう」と思う企業の条件には

- 収益性

- 成長性

- 健全性

という要素があります。

投資家が「株価が上がりそう」と思う企業の条

収益性

収益性とは

どれだけ稼いでくれるのか?

です。

極端な例を挙げれば

- 1億円の資本金で、毎年1億円の利益を出してくれる企業 → 収益性が高い

- 1億円の資本金で、毎年100万円の利益を出してくれる企業 → 収益性が低い

と考えることができます。

収益性が高ければ、多くの配当金を用意し、多くの株主優待を用意することができます。また、新たな新規事業、新規サービス、新商品の開発にも多くのお金を投資することができるようになるため、今後の成長も期待できるのです。

収益性が低ければ、配当金も出ない可能性もありますし、株主優待を用意する経費も使えません。雀の涙の利益では、なかなか積極的な新規事業、新規サービス、新商品の開発への投資ができないため、企業の成長スピードも落ちてしまいます。

多くの投資家が「今後株価が上がりそう」と思ってくれるのは、当然ながら、収益性が高い企業の株なのです。

成長性

成長性とは

どれだけ会社の規模が大きくなるのか?

です。

会社の規模というのは「時価総額」と言い換えて良いでしょう。

時価総額とは

株式時価総額とは、ある上場企業の株価に発行済株式数を掛けたものであり、企業価値を評価する際の指標のこと

を言います。

今は、時価総額が10億円の企業でも、10年後に1,000億円の企業になっているかもしれません。

ファーストリテイリング(9984)

1997年10月24日終値 612.5円

2017年10月24日終値 37,070円

約60倍

サイバーエージェント(4751)

2003年5月19日終値 45.63円

2017年10月24日終値 3,405円

約74倍

ヤフー(4689)

1997年11月4日終値 2.44円

2017年10月24日終値 545円

約223倍

キーエンス(6861)

1998年6月19日終値 3551.67円

2017年10月24日終値 61,870円

約17倍

ドンキホーテホールディングス(7532)

1998年10月19日終値 240.83円

2017年10月24日終値 4,650円

約19倍

時価総額が大きくなればなるほど、株価も上昇していくのですから、多くの投資家が「今後株価が上がりそう」と思ってくれるのは、成長性が高い企業の株なのです。

健全性

健全性とは

どれだけ倒産しにくいか?

です。

株は、会社が倒産してしまえば、価値が0円になってしまいます。

投資家としては「株価が0円になる可能性が高い = 倒産リスクが高い」企業の株には、投資をしたがらないのです。

逆に言えば、倒産リスクが低い企業の株ほど、多くの投資家が買いたいと思ってくれる可能性が高いのです。当然、多くの投資家が買いたいと思う株ほど株価が上がります。

まとめ

投資家が「株価が上がりそう」と思う企業の条件には

- 収益性 どれだけ稼いでくれるのか?

- 成長性 どれだけ会社の規模が大きくなるのか?

- 健全性 どれだけ倒産しにくいか?

じゃあ、株式投資をするときには

・収益性が高い

・成長性が高い

・健全性が高い

株を買えばいいんだね?

実は、そうではないの。もう2つ重要な要素があるのよ。

それは

・「未来の業績が良い株かどうか?」

・「そのいい株が割安かどうか?」よ。

今現在の「いい株」よりも、未来の「いい株」を見つける

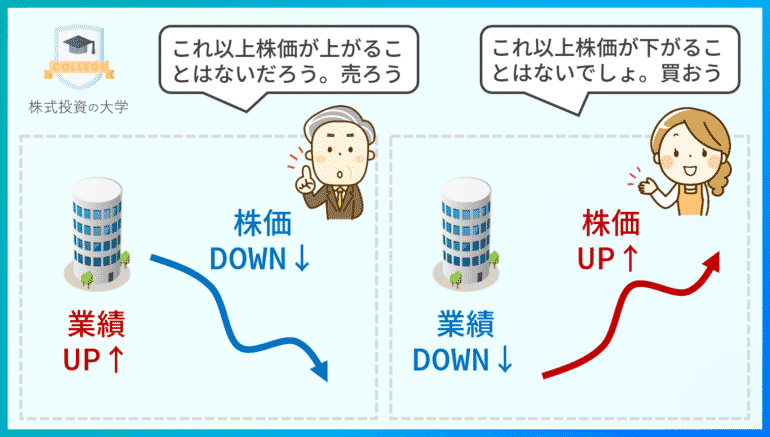

「成長性」にかかわってくる要素ですが、投資家は「企業の株が今よりも上がる可能性があるのか?ないのか?」を常にチェックしています。

今より上がるか?上がらないか? = 今よりも未来の株価を見ている

ことを意味します。重要なのは「今現在の株か」ではなく、「未来の株価」なのです。

そのため、今現在「収益性が高くて、健全性の高い企業」の株というのは、それほど人気があるいい株とは言えないのです。

例えば、トヨタ自動車(7203)、NTTドコモ (9437)、ソニー(6758)と言った大企業は、時価総額のランキングも10位以内にあり、収益性も高く、優良企業と言えます。しかし、日本有数の企業であり、すでに時価総額でも10位以内という位置にいる大企業ですから、逆に言うと、これから大きく成長する、時価総額が何倍にも膨れ上がる可能性は限りになく低いのです。

「成長性は低い」ということになります。業績がいくら良くても、これ以上上がる見込みがなければ、いい株とは言えないのです。

だからこそ、決算発表で過去最高益の企業の株を買っても、過去最高益の発表から、株価が下落することがあるのです。これは、多くの投資家が過去最高益が出たけれども「これ以上は成長が見込めない」と判断したからです。

一方で、赤字であっても、有望な商品を持っていたり、これから伸びるとされている市場であったり、話題性がある企業の株は、「成長性」を買って、投資家の人気が出ることがあります。赤字決算であっても「これ以上下がらないだろう」「今後、成長する余地が大きい」と判断されれば、株を買う投資家が増え、株価は上昇するのです。

重要なのは「今現在の株かではなく、未来の株価がどうなるのか?」なのです。いい株の要素である「成長性」は非常に重要なポイントであり、未来の株価に紐づく要素と言えます。

未来の業績というのは、いろいろな方法で推測するしかありません。

- 企業が発表する今後の業績予想

- 四季報などが発表する今後の業績予想

- 証券アナリストなどが発表する今後の行せきょそう

- その企業の商品やサービスの評判

- その企業のCMや広告宣伝の状況

- その企業の会員数や顧客数の推移

- その企業の新商品、新サービス、新事業の計画

- 実際にそのサービスを利用してみた満足度

100%未来の業績を予想できるツールというものは、存在していないため、いろいろな情報を基にして、未来の業績を予想する必要があります。

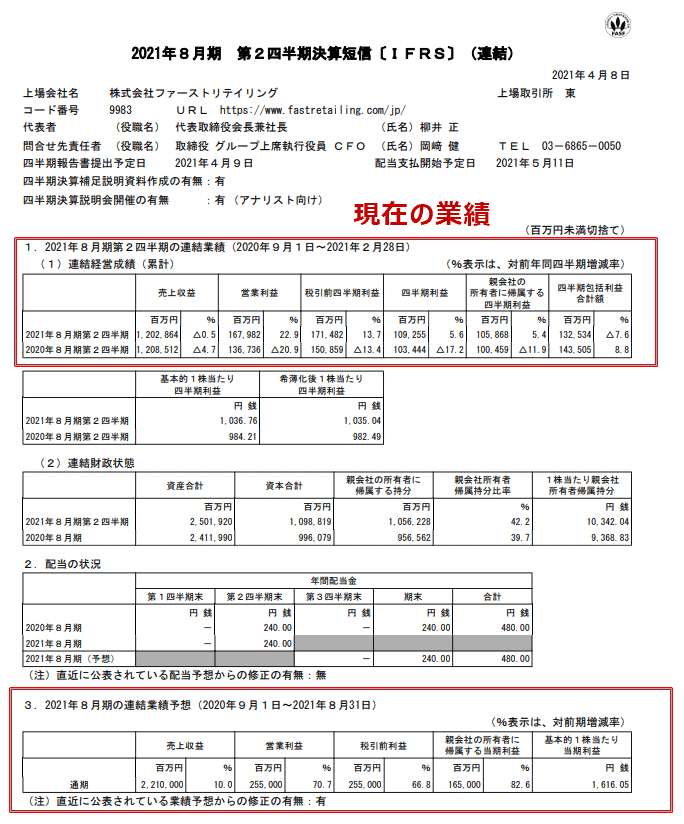

一つを紹介すると「決算短信」に記載されている今後の業績予想です。

ファーストリテイリング (9983)

IR情報のサイトから「決算短信」を見てみます。

2021年8月期第2四半期

連結経営成績(累計)

・売上:1,202,864(百万円)前年比 -0.5%

・営業利益:167,982(百万円)前年比 +22.9%

・計上利益:109,255(百万円)前年比 +5.6%

2021年8月期の連結業績予想

・売上:2,210,000(百万円)前年比 +10.0%

・営業利益:255,000(百万円)前年比 +70.7%

・計上利益:165,000 (百万円)前年比 +82.6%

と書かれています。

決算短信は、年4回、3カ月ごとに発表されます。

- 第1四半期決算

- 第2四半期決算(中間決算)

- 第3四半期決算

- 本決算

上記の例は、第2四半期決算(中間決算)の資料であり、1年の半分の成績表のようなものです。決算短信下部には、最終的に今年の成績がどうなるのか?の予想が書かれています。これは、企業自ら、現状の売上や利益を見ながら、予想するものであり、一つの未来の業績を予想する手掛かりになるのです。

いろいろな情報から、今後の業績を予想し、未来の業績が良い株をいい株として購入する必要があるわ。

いい株であると同時に割安の株であることが重要

株式投資の基本は「安く買って、高く売って、売却益を得ること」です。

どんなにいい株だと判断できたとしても、その株が割高だったら、株価は上がらずに下がってしまいます。売却益を最大化するためには「いい株であり、かつ割安な株」である必要があるのです。

これは、日常の買い物と同じです。

どんなに美味しいケーキであっても、1個5,000円と言われてしまえば、それだけハードルが上がってしまい、買おうという気持ちは薄くなってしまうのではないでしょうか。実際買って食べたとしても、そこまでの満足感は感じないかもしれません。そこそこ美味しいケーキが、200円でコンビニで買えるからこそ、この価格でこの美味しさなら十分に満足できたと思えるのです。

- いい株でも、割高な株 → 株価が下がる可能性が高い → おすすめできない

- いい株で、割安な株 → 株価が上がる可能性が高い → おすすめできる

割安ないい株を購入しておけば、企業の成長に伴い株価は上昇するのですから、大きな売却益を得ることができるのです。

最も多く利用されているものが「PER」という指標です。

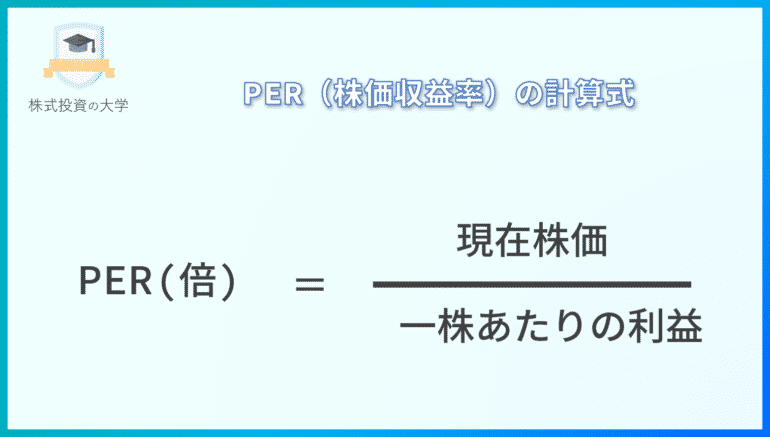

PERとは

PER(株価収益率)とは、今の株価が1株あたりの利益の何倍か?を示すもの

PER = 株価 / 1株あたりの利益

例えば

- A株 株価1,000円、1株あたりの利益50円 → PER:20倍

- B株 株価1,000円、1株あたりの利益100円 → PER:10倍

- C株 株価2,000円、1株あたりの利益100円 → PER:20倍

となります。あなたが株を買うとしたら、1年で50円儲けてくれるA株1,000円と1年で100円儲けてくれるB株1,000円があったとして、どちらを買いたいと思うでしょうか?

B株を選ぶのではないでしょうか。

同じお金を出すなら、利益が大きい株の方が配当や株価の上昇が見込めます。

つまり、

PERは、低ければ低いほど、割安な株

と言わるのです。

PERだけで株価の割安が推し量れるわけではありませんが、重要な指標として、株価の割安・割高を図るときに多くの投資家にPERは採用されているのです。

PERを比較することで、PERの値が低い割安な株を見つけることができるのです。

まとめ

いい株というのは「収益性」「成長性」「健全性」が高い株のことを言います。

- いい株とは「収益性」「成長性」「健全性」が高い株

- 今現在の「いい株」よりも、未来の「いい株」を見つける

- いい株であると同時に割安の株であることが重要

ただし、それだけで不十分であり、「収益性」「成長性」「健全性」が高いかつ割安、かつ未来の業績が良いことが予想される株がいい株となります。

いい株を見つける方法は、何百、何千種類という方法があり、どれが正解というものでもありません。複数の方法を利用しながら、試行錯誤して、あなたの成功法則を見つけることが重要です。