株式投資で安定して長期で儲けるための一つの投資方法として「成高配当株投資」が挙げられます。今回は、高配当株のおすすめの見つけ方・買い時・売り時・投資方法・配当金生活の仕方について解説します。

高配当株とは

そもそも、高配当株って何?

株式投資で得られる儲け(利益)には

- キャピタルゲイン = 株価の値上がり益(株価が上がった時に売却した価格差で儲ける)

- インカムゲイン = 株を保有することで得られる配当で儲ける

があります。

配当とは

会社が得た利益の一部を株主に還元するためのもの

であり、

- 業績が良ければ、多く株主に配当をする

- 業績が悪ければ、配当を少額にする、もしくは配当をしない(無配)

形が一般的です。

配当をすることで「株主に利益を還元する姿勢」「直接的な株主利益を実現する」「利益が出ていることをアピール」することができるため、配当が手厚い企業の株は人気が出て、株価が上がる傾向があるのです。

ただし、配当は上場企業の義務ではないため、配当の回数にも決まりはありません。一般的には年に1回、2回の配当をする会社が多いです。1回の場合は本決算時に配当を行い、2回の場合は半期・本決算時に配当を行います。

配当は、10円とか100円とか、企業によって配当する金額は異なり、株価も企業によって、タイミングによって変動してしまいます。

そこで、配当が多いか?少ないか?は「配当利回り(%)」で評価するのです。

配当利回り(%)とは

配当利回り(%) = 1株当たりの年間配当金額 / 1株当たりの株価

で表されます。

例

株価:10,000円

年間の配当金額:500円

配当利回り = 500円 / 10,000円 = 5.0%

株価:10,000円

年間の配当金額:100円

配当利回り = 100円 / 10,000円 = 1.0%

株価:5,000円

年間の配当金額:500円

配当利回り = 500円 / 5,000円 = 10.0%

となるのです。

高配当株とは

配当利回り(%)が高い銘柄・株のこと

を言います。

一般的に配当利回り(%)が3%以上で「高配当株」と呼ばれます。※一部、4%以上で「高配当株」と呼ぶケースもあります。

高配当株の例

Yahoo!ファイナンス配当利回りランキング(会社予想)

| 順位 | コード | 市場 | 名称 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

|---|---|---|---|---|---|---|---|

| 1 | 8103 | 東証1部 | 明和産業(株) | 841 | 2022/3 | 115 | 13.67% |

| 2 | 9101 | 東証1部 | 日本郵船(株) | 7,860 | 2022/3 | 700 | 8.91% |

| 3 | 9904 | 東証2部 | (株)ベリテ | 455 | 2022/3 | 40 | 8.79% |

| 4 | 9104 | 東証1部 | (株)商船三井 | 6,690 | 2022/3 | 550 | 8.22% |

| 5 | 6815 | 東証1部 | ユニデンホールディングス(株) | 3,220 | 2022/3 | 210 | 6.52% |

| 6 | 8076 | 名証2部 | (株)カノークス | 1,330 | 2022/3 | 80 | 6.02% |

| 7 | 7494 | 東証1部 | (株)コナカ | 333 | 2021/9 | 20 | 6.01% |

| 8 | 7638 | 東証JQS | (株)NEW ART HOLDINGS | 1,197 | 2022/3 | 70 | 5.85% |

| 9 | 2914 | 東証1部 | JT | 2,238 | 2021/12 | 130 | 5.81% |

| 10 | 9308 | 東証1部 | 乾汽船(株) | 2,277 | 2022/3 | 132 | 5.80% |

| 11 | 8093 | 東証1部 | 極東貿易(株) | 2,517 | 2022/3 | 145 | 5.76% |

| 12 | 6178 | 東証1部 | 日本郵政(株) | 872.5 | 2022/3 | 50 | 5.73% |

| 13 | 1852 | 東証1部 | (株)淺沼組 | 4,550 | 2022/3 | 260 | 5.71% |

| 14 | 4502 | 東証1部 | 武田薬品工業(株) | 3,187 | 2022/3 | 180 | 5.65% |

| 15 | 9434 | 東証1部 | ソフトバンク(株) | 1,525 | 2022/3 | 86 | 5.64% |

| 16 | 3242 | 東証JQS | (株)アーバネットコーポレーション | 309 | 2022/6 | 17 | 5.50% |

| 17 | 3492 | 東証 | タカラレーベン不動産投資法人 | 109,300 | 2022/2 | 6,000.00 | 5.49% |

| 18 | 1820 | 東証1部 | 西松建設(株) | 3,375 | 2022/3 | 185 | 5.48% |

| 19 | 7414 | 東証1部 | 小野建(株) | 1,690 | 2022/3 | 92 | 5.44% |

| 20 | 6257 | 東証JQS | (株)藤商事 | 925 | 2022/3 | 50 | 5.41% |

| 21 | 6445 | 東証1部 | (株)ジャノメ | 740 | 2022/3 | 40 | 5.41% |

| 22 | 3284 | 東証1部 | (株)フージャースホールディングス | 684 | 2022/3 | 36 | 5.26% |

| 23 | 3245 | 東証1部 | (株)ディア・ライフ | 572 | 2021/9 | 30.00 | 5.24% |

| 24 | 3470 | 東証 | マリモ地方創生リート投資法人 | 130,400 | 2021/12 | 6,818.00 | 5.23% |

| 25 | 8893 | 東証JQS | (株)新日本建物 | 421 | 2022/3 | 22 | 5.23% |

| 26 | 8316 | 東証1部 | (株)三井住友フィナンシャルグループ | 3,847 | 2022/3 | 200 | 5.20% |

| 27 | 8560 | 福証 | (株)宮崎太陽銀行 | 964 | 2022/3 | 50 | 5.19% |

| 28 | 3488 | 東証 | ザイマックス・リート投資法人 | 115,600 | 2022/2 | 5,990.00 | 5.18% |

| 29 | 4658 | 東証1部 | 日本空調サービス(株) | 803 | 2022/3 | 41.5 | 5.17% |

| 30 | 9810 | 東証1部 | 日鉄物産(株) | 5,030 | 2022/3 | 260 | 5.17% |

| 31 | 7480 | 東証1部 | スズデン(株) | 1,629 | 2022/3 | 84 | 5.16% |

| 32 | 8996 | 福岡Q | (株)ハウスフリーダム | 777 | 2021/12 | 40 | 5.15% |

| 33 | 9506 | 東証1部 | 東北電力(株) | 776 | 2022/3 | 40.00 | 5.15% |

| 34 | 2971 | 東証 | エスコンジャパンリート投資法人 | 138,900 | 2022/1 | 7,135.00 | 5.14% |

| 35 | 4845 | 東証1部 | (株)スカラ | 700 | 2022/6 | 36 | 5.14% |

| 36 | 5009 | 東証1部 | 富士興産(株) | 1,050 | 2022/3 | 54 | 5.14% |

| 37 | 8068 | 東証1部 | 菱洋エレクトロ(株) | 2,333 | 2022/1 | 120 | 5.14% |

| 38 | 3451 | 東証 | トーセイ・リート投資法人 | 137,500 | 2021/10 | 7,060.00 | 5.13% |

| 39 | 8141 | 東証1部 | 新光商事(株) | 897 | 2022/3 | 46 | 5.13% |

| 40 | 1451 | 東証2部 | (株)KHC | 645 | 2022/3 | 33 | 5.12% |

| 41 | 8527 | 東証1部 | (株)愛知銀行 | 3,515 | 2022/3 | 180 | 5.12% |

| 42 | 7088 | 東証1部 | (株)フォーラムエンジニアリング | 940 | 2022/3 | 48 | 5.11% |

| 43 | 7322 | 東証1部 | (株)三十三フィナンシャルグループ | 1,408 | 2022/3 | 72.00 | 5.11% |

| 44 | 8737 | 東証2部 | (株)あかつき本社 | 373 | 2022/3 | 19 | 5.09% |

| 45 | 9761 | 東証2部 | 東海リース(株) | 1,576 | 2022/3 | 80 | 5.08% |

| 46 | 8075 | 東証1部 | 神鋼商事(株) | 3,350 | 2022/3 | 170 | 5.07% |

| 47 | 9504 | 東証1部 | 中国電力(株) | 989 | 2022/3 | 50 | 5.06% |

| 48 | 2763 | 東証JQS | (株)エフティグループ | 1,253 | 2022/3 | 63.00 | 5.03% |

| 49 | 4902 | 東証1部 | コニカミノルタ(株) | 596 | 2022/3 | 30 | 5.03% |

| 50 | 8713 | 東証1部 | フィデアホールディングス(株) | 1,201 | 2022/3 | 60.00 | 5.00% |

みんかぶ配当利回りランキング(実績)

| 順位 | 銘柄名 | 現在値 | 配当利回り |

|---|---|---|---|

| 1位 | 日本オラクル | 10,470.0(10:45) | 10.95% |

| 2位 | 岩井コスモ | 1,368.0(10:45) | 8.54% |

| 3位 | エイベックス | 1,532.0(10:45) | 7.87% |

| 4位 | 菱洋エレク | 2,340.0(10:45) | 7.68% |

| 5位 | 芝浦機 | 2,644.0(10:47) | 7.54% |

| 6位 | JT | 2,237.5(10:47) | 6.87% |

| 7位 | ベリテ | 454.0(10:38) | 6.85% |

| 8位 | スクロール | 886.0(10:45) | 6.77% |

| 9位 | アイモバイル | 1,497.0(10:44) | 6.67% |

| 10位 | ユニデンHD | 3,220.0(10:41) | 6.50% |

| 11位 | 極東証券 | 790.0(10:17) | 6.32% |

| 12位 | 野村 | 557.9(10:47) | 6.27% |

| 13位 | 合同鉄 | 1,542.0(10:42) | 6.16% |

| 14位 | OKウェイヴ | 492.0(10:45) | 6.09% |

| 15位 | ジャステック | 1,313.0(10:34) | 6.09% |

| 16位 | ヤマウHD | 698.0(09:17) | 6.01% |

| 17位 | 東和銀 | 516.0(10:27) | 5.81% |

| 18位 | 日本郵政 | 867.3(10:47) | 5.77% |

| 19位 | 明和地所 | 614.0(10:27) | 5.70% |

| 20位 | SB | 1,523.5(10:47) | 5.64% |

高配当株投資のメリット

1.安定した配当利回りが期待できる

株式投資には

- キャピタルゲイン = 株価の値上がり益(株価が上がった時に売却した価格差で儲ける)

- インカムゲイン = 株を保有することで得られる配当で儲ける

がありますが、高配当株投資では「インカムゲイン」が安定して得られるため、キャピタルゲインがなくても、十分に利益を出すことができます。

安定した「インカムゲイン」がありながら、「キャピタルゲイン」も狙っていくことで、利益の両取りを目指すことが可能です。

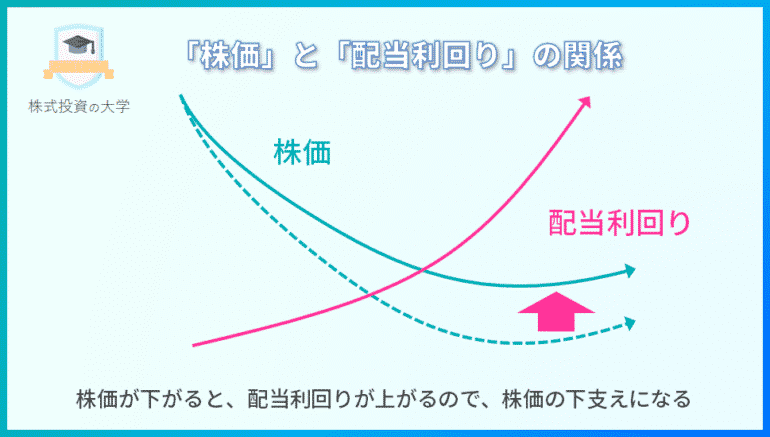

2.株価の底を支えてくれる

配当が手厚い高配当株の場合は、株価の下支えとしての効力が期待できます。

例えば

- 株価:10,000円

- 配当金:400円

- 配当利回り:4.0%

という株があった場合、

株価が1,000円下落すると

- 株価:9,000円

- 配当金:400円

- 配当利回り:4.4%

株価が2,000円下落すると

- 株価:8,000円

- 配当金:400円

- 配当利回り:5.0%

と、株価が下落すると、配当金が変わらないため、配当利回りは上昇していくのです。

当然、配当利回りが高くなればなるほど、株を買おうとする投資家が増えるため、株価が上昇します。

つまり、高配当株は、株価が下落したときに「配当利回りの力」によって、株価が下支えされるため、株価が落ちにくく、安定しているというメリットがあるのです。

3.精神的な負担が少ない

高配当株の場合は

- 「株価が下落しても、インカムゲインがある」

- 「株価が下落しても、配当利回りが高くなる」

- 「株価が下落しても、配当利回りが高くなれば、株を買いたい投資家が増えてくる」

- 「配当利回りは、業績が変わらなければ下げられる可能性は少ない」

というメンタルの安定材料が多い投資方法です。

株価の変動に一喜一憂してしまう方にとっても、精神的な負担が少ない状態で取引できる株式投資と言えます。

4.業績が良ければ増配が見込める

会社の業績がよければ「増配」が見込めます。

増配とは

予定していた配当よりも、配当を増やすこと

を言います。

「増配」してもらえれば、予定していた配当利回りが高くなると同時に、「増配」のニュースで業績好調が伝わることで、多くの投資家が買いたいと思うため、株価が上昇するのです。そうなれば、キャピタルゲインも大きくなります。

5.日本の企業の流れが株主還元に傾いている

日本は、人口減少し、超高齢化社会に突入しています。

当然、多くの企業も、成長よりも、成熟期にはいり、なかなか大きな成長が望めなくなってきています。

売上が横ばい、下降基調になれば、株価は下落してしまい、時価総額が落ちてしまいます。

企業にとって、時価総額が落ちるということは

- 資金繰りが苦しくなる(時価総額の株を担保にして融資を受けているケース、業績不振がわかってしまうため、銀行が融資を絞るケースなど

- 業績悪化と受け止められるため、優秀な人材を採用することが難しくなる

- 買収リスクが上がる

という様々なデメリットが発生します。

業績が横ばいでも、株価の下落を回避するためには「配当」を増やして、株主還元を手厚くする必要があります。

株主還元を強化すると、ライバルの企業の株主還元も強くなり、結果として、日本の上場企業全体で「株主還元を重視する」形になっていくのです。

高配当株に投資をしていれば、日本企業の流れに沿って、株主還元が強くなり、より高配当になっていく良いトレンドに乗れる可能性があるのです。

高配当株投資のデメリット(高配当株投資をおすすめしないポイント)

1.成長が期待できない銘柄が多い

高配当株の投資では

配当 + 株価の値上がり益

の両方が得られるメリットがありますが、実際問題では、「株価の値上がり益」はさほど期待できないことが多いです。

どういうことかというと

- 成長フェーズにある企業 → 配当を出さずに、資金を積極的に投資して成長を目指す

- 成熟フェーズにある企業 → 配当を出して、株主還元をして安定した経営を目指す

という違いがあります。

Amazonなどは、配当を出さずに投資することが有名な企業ですが、配当分の資金を積極的に企業成長に投資できるのですから、企業が成長し、株価が上昇する期待値が高まるのです。

反対に、高配当の銘柄は、利益の多くを株主への還元に回すことを意味します。企業の成長にも投資をしますが、配当分は投資できないため、当然、企業の成長期待は薄くなるのです。

また、高配当の銘柄は、成長しきった大手企業が多く、大手企業の株価はすでに高い状態ですので、なかなか株価が2倍、3倍になるような成長は期待できないのです。

2.高配当の銘柄には、危険な銘柄が多い

前述した通りで、企業は、業績が落ちそうになったら、または業績が落ちたら、株価が下がります。この時に配当が変わらなければ、相対的に配当利回りは上昇します。

高配当の銘柄 = 業績悪化に伴い株価が下落している銘柄が多い

のです。

成長しながら、高配当の銘柄を持つ分にはメリットが大きいのですが、業績悪化に伴い高配当になってしまった高配当の銘柄を持つと、より株価が下がり、配当以上の損失を被ってしまうリスクがあるのです。

3.税金面で不利

配当の課税は

配当が出るたびに課税される仕組み

になっています。

配当所得は、配当等の支払の際に次に掲げる株式等の区分に応じて所得税等が源泉徴収されます。源泉徴収された所得税等は、原則として、その年分の納付すべき所得税額等を計算する際に差し引きます。

出典:国税庁

一方で、株価の値上がり益というのは

株式投資の利益にかかる課税対象は、あくまで決済して確定した利益に対してのみ

です。 含み益については課税されません。

株式等を売却し、譲渡益が発生した場合は、原則として確定申告が必要となり、上場株式等(上場株式、公募投資信託、国債、地方債、公募公社債など)の譲渡益と一般株式等(上場株式等以外の株式等)の譲渡益をそれぞれ他の所得と区分して税額を計算します。

出典:国税庁

- 保有している間は課税されない「値上がり益(キャピタルゲイン)」

- 配当を受け取るたびに課税される「配当(インカムゲイン)」

という関係になるため、

配当狙いの方が配当を受け取るたびに課税されてしまうため、税金負担が大きく、投資効率が悪いことになります。

キャピタルゲインを狙って、投資をすれば保有している間は課税されない分、投資効率が良いのです。

4.配当が減る「減配」になれば、株価も下がる

比較的高配当株は、大手企業が多く、「減配」というリスクは少ないものの、業績悪化による「減配」になれば

- 配当が減る損失

- 減配による株価が下がる損失

の両方の損失を被ることになります。

「増配」になれば、配当が増えて、株価も上がる2重のメリットがありましたが

「減配」になれば、配当が減って、株価も下がる2重のデメリットが発生するのです。

5.「高配当」のみに注目してしまい、「企業分析」がおろそかになる

高配当投資をするときに、注意をしないと

- 高配当の銘柄を探す

- 配当が来るのを待ち

だけの投資になってしまい

業績や株価の分析やチェックがおろそかになりやすい

というデメリットがあります。

当然、配当は数%ですが、株価の下落は10%、20%、簡単に落ちてしまうこともあります。「配当(インカムゲイン)」がいくら手厚くても、「値上がり損(キャピタルロス)」が大きければ、全体として損をしてしまうことになります。

そうならないために「企業分析」「株価のチェック」が必要になるのですが、高配当に着目して投資をし過ぎてしまうと、そこがおろそかになりやすいというデメリットがあります。

高配当株シミュレーション

毎月の受取希望額と必要資金のシミュレーション

どのくらいの資金で高配当株に投資をすれば、希望する配当額(毎月の配当金)がもらえるか?

というシミュレーションです。

| /月間配当額 配当利回り/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1.0% | 1,500万円 | 2,250万円 | 3,000万円 | 3,750万円 | 4,500万円 | 5,250万円 | 6,000万円 | 6,750万円 | 7,500万円 |

| 2.0% | 750万円 | 1,125万円 | 1,500万円 | 1,875万円 | 2,250万円 | 2,625万円 | 3,000万円 | 3,375万円 | 3,750万円 |

| 3.0% | 500万円 | 750万円 | 1,000万円 | 1,250万円 | 1,500万円 | 1,750万円 | 2,000万円 | 2,250万円 | 2,500万円 |

| 4.0% | 375万円 | 563万円 | 750万円 | 938万円 | 1,125万円 | 1,313万円 | 1,500万円 | 1,688万円 | 1,875万円 |

| 5.0% | 300万円 | 450万円 | 600万円 | 750万円 | 900万円 | 1,050万円 | 1,200万円 | 1,350万円 | 1,500万円 |

| 6.0% | 250万円 | 375万円 | 500万円 | 625万円 | 750万円 | 875万円 | 1,000万円 | 1,125万円 | 1,250万円 |

| 7.0% | 214万円 | 321万円 | 429万円 | 536万円 | 643万円 | 750万円 | 857万円 | 964万円 | 1,071万円 |

| 8.0% | 188万円 | 281万円 | 375万円 | 469万円 | 563万円 | 656万円 | 750万円 | 844万円 | 938万円 |

| 9.0% | 167万円 | 250万円 | 333万円 | 417万円 | 500万円 | 583万円 | 667万円 | 750万円 | 833万円 |

| 10.0% | 150万円 | 225万円 | 300万円 | 375万円 | 450万円 | 525万円 | 600万円 | 675万円 | 750万円 |

高配当株で複利運用した場合の積立シミュレーション

高配当株に積立投資をした場合に何年でいくらになるか?のシミュレーション

10年積立

| /毎月の積立額 配当利回り/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1.0% | 125万円 | 187万円 | 250万円 | 312万円 | 375万円 | 437万円 | 500万円 | 562万円 | 624万円 |

| 2.0% | 130万円 | 195万円 | 260万円 | 325万円 | 390万円 | 455万円 | 520万円 | 585万円 | 650万円 |

| 3.0% | 135万円 | 203万円 | 271万円 | 339万円 | 406万円 | 474万円 | 542万円 | 610万円 | 677万円 |

| 4.0% | 141万円 | 212万円 | 282万円 | 353万円 | 424万円 | 494万円 | 565万円 | 635万円 | 706万円 |

| 5.0% | 147万円 | 221万円 | 294万円 | 368万円 | 442万円 | 515万円 | 589万円 | 663万円 | 736万円 |

| 6.0% | 154万円 | 230万円 | 307万円 | 384万円 | 461万円 | 538万円 | 615万円 | 691万円 | 768万円 |

| 7.0% | 160万円 | 241万円 | 321万円 | 401万円 | 481万円 | 561万円 | 641万円 | 722万円 | 802万円 |

| 8.0% | 167万円 | 251万円 | 335万円 | 419万円 | 502万円 | 586万円 | 670万円 | 754万円 | 837万円 |

| 9.0% | 175万円 | 263万円 | 350万円 | 438万円 | 525万円 | 613万円 | 700万円 | 788万円 | 875万円 |

| 10.0% | 183万円 | 274万円 | 366万円 | 457万円 | 549万円 | 640万円 | 732万円 | 823万円 | 915万円 |

20年積立

| /毎月の積立額 配当利回り/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1.0% | 260万円 | 390万円 | 520万円 | 650万円 | 781万円 | 911万円 | 1,041万円 | 1,171万円 | 1,301万円 |

| 2.0% | 283万円 | 424万円 | 565万円 | 707万円 | 848万円 | 989万円 | 1,131万円 | 1,272万円 | 1,413万円 |

| 3.0% | 308万円 | 461万円 | 615万円 | 769万円 | 923万円 | 1,077万円 | 1,231万円 | 1,384万円 | 1,538万円 |

| 4.0% | 336万円 | 503万円 | 671万円 | 839万円 | 1,007万円 | 1,175万円 | 1,342万円 | 1,510万円 | 1,678万円 |

| 5.0% | 367万円 | 550万円 | 734万円 | 917万円 | 1,100万円 | 1,284万円 | 1,467万円 | 1,650万円 | 1,834万円 |

| 6.0% | 402万円 | 603万円 | 803万円 | 1,004万円 | 1,205万円 | 1,406万円 | 1,607万円 | 1,808万円 | 2,008万円 |

| 7.0% | 441万円 | 661万円 | 882万円 | 1,102万円 | 1,322万円 | 1,543万円 | 1,763万円 | 1,983万円 | 2,204万円 |

| 8.0% | 485万円 | 727万円 | 969万円 | 1,211万円 | 1,454万円 | 1,696万円 | 1,938万円 | 2,181万円 | 2,423万円 |

| 9.0% | 534万円 | 801万円 | 1,068万円 | 1,334万円 | 1,601万円 | 1,868万円 | 2,135万円 | 2,402万円 | 2,669万円 |

| 10.0% | 589万円 | 884万円 | 1,178万円 | 1,473万円 | 1,767万円 | 2,062万円 | 2,356万円 | 2,651万円 | 2,945万円 |

30年積立

| /毎月の積立額 配当利回り/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1.0% | 407万円 | 610万円 | 813万円 | 1,017万円 | 1,220万円 | 1,424万円 | 1,627万円 | 1,830万円 | 2,034万円 |

| 2.0% | 462万円 | 693万円 | 923万円 | 1,154万円 | 1,385万円 | 1,616万円 | 1,847万円 | 2,078万円 | 2,308万円 |

| 3.0% | 526万円 | 790万円 | 1,053万円 | 1,316万円 | 1,579万円 | 1,843万円 | 2,106万円 | 2,369万円 | 2,632万円 |

| 4.0% | 603万円 | 905万円 | 1,206万円 | 1,508万円 | 1,809万円 | 2,111万円 | 2,413万円 | 2,714万円 | 3,016万円 |

| 5.0% | 694万円 | 1,041万円 | 1,388万円 | 1,735万円 | 2,082万円 | 2,429万円 | 2,776万円 | 3,123万円 | 3,470万円 |

| 6.0% | 802万円 | 1,203万円 | 1,604万円 | 2,005万円 | 2,406万円 | 2,808万円 | 3,209万円 | 3,610万円 | 4,011万円 |

| 7.0% | 931万円 | 1,396万円 | 1,862万円 | 2,327万円 | 2,793万円 | 3,258万円 | 3,724万円 | 4,189万円 | 4,655万円 |

| 8.0% | 1,085万円 | 1,627万円 | 2,170万円 | 2,712万円 | 3,255万円 | 3,797万円 | 4,340万円 | 4,882万円 | 5,425万円 |

| 9.0% | 1,269万円 | 1,904万円 | 2,538万円 | 3,173万円 | 3,808万円 | 4,442万円 | 5,077万円 | 5,712万円 | 6,346万円 |

| 10.0% | 1,490万円 | 2,236万円 | 2,981万円 | 3,726万円 | 4,471万円 | 5,216万円 | 5,961万円 | 6,707万円 | 7,452万円 |

配当利回り3%で積立

| /毎月の積立額 運用年数/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 12万円 | 18万円 | 24万円 | 30万円 | 36万円 | 42万円 | 49万円 | 55万円 | 61万円 |

| 3年 | 37万円 | 56万円 | 75万円 | 93万円 | 112万円 | 131万円 | 149万円 | 168万円 | 186万円 |

| 5年 | 64万円 | 96万円 | 127万円 | 159万円 | 191万円 | 223万円 | 255万円 | 287万円 | 318万円 |

| 10年 | 135万円 | 203万円 | 271万円 | 339万円 | 406万円 | 474万円 | 542万円 | 610万円 | 677万円 |

| 15年 | 216万円 | 325万円 | 433万円 | 541万円 | 649万円 | 757万円 | 866万円 | 974万円 | 1,082万円 |

| 20年 | 308万円 | 461万円 | 615万円 | 769万円 | 923万円 | 1,077万円 | 1,231万円 | 1,384万円 | 1,538万円 |

| 25年 | 411万円 | 616万円 | 821万円 | 1,026万円 | 1,232万円 | 1,437万円 | 1,642万円 | 1,847万円 | 2,053万円 |

| 30年 | 526万円 | 790万円 | 1,053万円 | 1,316万円 | 1,579万円 | 1,843万円 | 2,106万円 | 2,369万円 | 2,632万円 |

配当利回り5%で積立

| /毎月の積立額 運用年数/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 12万円 | 18万円 | 24万円 | 31万円 | 37万円 | 43万円 | 49万円 | 55万円 | 61万円 |

| 3年 | 38万円 | 57万円 | 76万円 | 95万円 | 115万円 | 134万円 | 153万円 | 172万円 | 191万円 |

| 5年 | 66万円 | 99万円 | 133万円 | 166万円 | 199万円 | 232万円 | 265万円 | 298万円 | 331万円 |

| 10年 | 147万円 | 221万円 | 294万円 | 368万円 | 442万円 | 515万円 | 589万円 | 663万円 | 736万円 |

| 15年 | 246万円 | 369万円 | 492万円 | 615万円 | 738万円 | 861万円 | 984万円 | 1,107万円 | 1,230万円 |

| 20年 | 367万円 | 550万円 | 734万円 | 917万円 | 1,100万円 | 1,284万円 | 1,467万円 | 1,650万円 | 1,834万円 |

| 25年 | 514万円 | 771万円 | 1,028万円 | 1,285万円 | 1,542万円 | 1,799万円 | 2,057万円 | 2,314万円 | 2,571万円 |

| 30年 | 694万円 | 1,041万円 | 1,388万円 | 1,735万円 | 2,082万円 | 2,429万円 | 2,776万円 | 3,123万円 | 3,470万円 |

配当利回り7%で積立

| /毎月の積立額 運用年数/ | 1.0万円 | 1.5万円 | 2.0万円 | 2.5万円 | 3.0万円 | 3.5万円 | 4.0万円 | 4.5万円 | 5.0万円 |

|---|---|---|---|---|---|---|---|---|---|

| 1年 | 12万円 | 18万円 | 25万円 | 31万円 | 37万円 | 43万円 | 49万円 | 55万円 | 62万円 |

| 3年 | 39万円 | 59万円 | 78万円 | 98万円 | 117万円 | 137万円 | 156万円 | 176万円 | 196万円 |

| 5年 | 69万円 | 104万円 | 138万円 | 173万円 | 207万円 | 242万円 | 276万円 | 311万円 | 345万円 |

| 10年 | 160万円 | 241万円 | 321万円 | 401万円 | 481万円 | 561万円 | 641万円 | 722万円 | 802万円 |

| 15年 | 281万円 | 422万円 | 562万円 | 703万円 | 843万円 | 984万円 | 1,124万円 | 1,265万円 | 1,406万円 |

| 20年 | 441万円 | 661万円 | 882万円 | 1,102万円 | 1,322万円 | 1,543万円 | 1,763万円 | 1,983万円 | 2,204万円 |

| 25年 | 652万円 | 978万円 | 1,304万円 | 1,630万円 | 1,956万円 | 2,282万円 | 2,607万円 | 2,933万円 | 3,259万円 |

| 30年 | 931万円 | 1,396万円 | 1,862万円 | 2,327万円 | 2,793万円 | 3,258万円 | 3,724万円 | 4,189万円 | 4,655万円 |

おすすめの積立シミュレーションツール

無理のない範囲であれば

利回り:5.0%の高配当株に毎月3万円の積立を20年継続

- 利回り:5.0%(税引後利回り:4.0%)

- 元本:7,200,000円

- 配当利益:4,025,497円

- 試算合計:11,225,497円

ぐらいを狙えると良いでしょう。

高配当株投資のおすすめの買い方

1.高配当ランキングで高配当株のあたりをつける

「高配当株投資」というぐらいですから

少なくとも、配当利回り3.0%以上の銘柄に投資する

ことが大前提です。

配当利回りが年率3.0%以上の銘柄がスクリーニングの第一条件となります。

2.EPS(1株あたり純利益)の伸びている株を選ぶ

高配当株ランキングで、配当利回りの高い銘柄から買っていたら、高い確率で高配当株投資は失敗します。

なぜなら

経営が悪化しているから、下支えのために高配当

という企業が少なくないからです。

成長しないから高配当になってしまっている、または意図的にしている株を買ってしまったら、配当は高配当でも、株価の値下がりの損失の方が大きく、結果として損をしてしまうことになります。

そこで見るべきポイントは

1株利益が毎年伸びている企業の株を買う

ということです。

1株利益とは

EPS(1株あたり純利益) = 当期純利益 / 発行済株式数

で計算される指標です。

上場している企業の目的は「利益を出すこと」です。

EPS(1株あたり純利益)が伸びている企業 → 毎年、新しい価値を創出して業績が好調な企業

ということを意味します。

さらに高配当株投資の場合は

EPS(1株あたり純利益)が伸びていれば、配当が減ることはない。もしろ上がる可能性がある

ということも意味します。

つまり、

EPS(1株あたり純利益)が伸び続けている高配当株に投資することで

今後の成長(株価の上昇) + 高配当

が両立できるのです。

EPS(1株あたり純利益)の確認方法

EPS(1株あたり純利益)は「四季報」に掲載されています。

ネット証券などの管理画面でも確認することができます。

例

明和産業(8103)

予想配当利回:24.42%の高配当株ですが

1株益(円)は下がっています。

「投資してはいけない高配当株」ということになります。

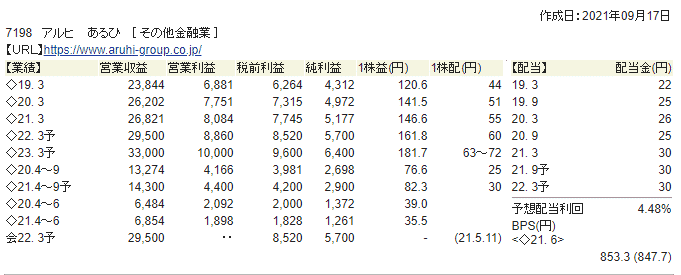

アルヒ(7198)

予想配当利回:4.48%の高配当株ですが

1株益(円)は上がっています。

「投資しても良い高配当株」ということになります。

3.キャッシュリッチ企業の株を選ぶ

キャッシュリッチ企業 = 何に投資して良いのかわからない企業

を意味します。

一番手っ取り早く、投資をする方法は株主還元、つまり「配当」になります。

キャッシュリッチ企業の場合は、配当が上がる、増配する可能性が高くなります。

キャッシュリッチ企業の条件は

- 手元流動性比率:10カ月以上

を目安に考えましょう。

手元流動性比率とは

手元流動性(保有する現預金に株など短期保有有価証券)から有利子負債などを引いた額が平均月商の何カ月分あるかの倍率

当然、手元流動性比率が高ければ高いほど、何もしなくても企業を生き延びる期間が長いことを意味するので、キャッシュリッチ企業であることを意味します。

まとめ

高配当株の銘柄を買う場合には

- 配当利回り:年率3.0%以上

- EPS(1株あたり純利益)が伸び続けている

- 手元流動性比率:10カ月以上

という企業を選ぶことで、失敗が少なくなります。

高配当株投資のおすすめの買い方

1.高配当ランキングで高配当株のあたりをつける

「高配当株投資」というぐらいですから

少なくとも、配当利回り3.0%以上の銘柄に投資する

ことが大前提です。

配当利回りが年率3.0%以上の銘柄がスクリーニングの第一条件となります。

2.EPS(1株あたり純利益)の伸びている株を選ぶ

高配当株ランキングで、配当利回りの高い銘柄から買っていたら、高い確率で高配当株投資は失敗します。

なぜなら

経営が悪化しているから、下支えのために高配当

という企業が少なくないからです。

成長しないから高配当になってしまっている、または意図的にしている株を買ってしまったら、配当は高配当でも、株価の値下がりの損失の方が大きく、結果として損をしてしまうことになります。

そこで見るべきポイントは

1株利益が毎年伸びている企業の株を買う

ということです。

1株利益とは

EPS(1株あたり純利益) = 当期純利益 / 発行済株式数

で計算される指標です。

上場している企業の目的は「利益を出すこと」です。

EPS(1株あたり純利益)が伸びている企業 → 毎年、新しい価値を創出して業績が好調な企業

ということを意味します。

さらに高配当株投資の場合は

EPS(1株あたり純利益)が伸びていれば、配当が減ることはない。もしろ上がる可能性がある

ということも意味します。

つまり、

EPS(1株あたり純利益)が伸び続けている高配当株に投資することで

今後の成長(株価の上昇) + 高配当

が両立できるのです。

EPS(1株あたり純利益)の確認方法

EPS(1株あたり純利益)は「四季報」に掲載されています。

ネット証券などの管理画面でも確認することができます。

例

明和産業(8103)

予想配当利回:24.42%の高配当株ですが

1株益(円)は下がっています。

「投資してはいけない高配当株」ということになります。

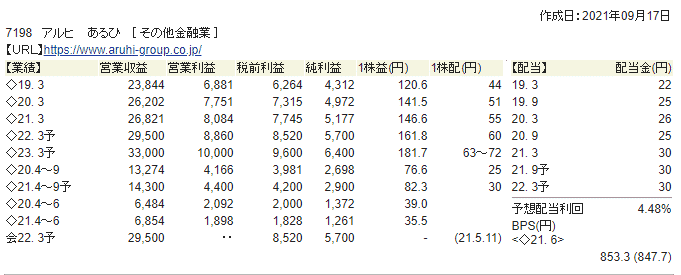

アルヒ(7198)

予想配当利回:4.48%の高配当株ですが

1株益(円)は上がっています。

「投資しても良い高配当株」ということになります。

3.キャッシュリッチ企業の株を選ぶ

キャッシュリッチ企業 = 何に投資して良いのかわからない企業

を意味します。

一番手っ取り早く、投資をする方法は株主還元、つまり「配当」になります。

キャッシュリッチ企業の場合は、配当が上がる、増配する可能性が高くなります。

キャッシュリッチ企業の条件は

- 手元流動性比率:10カ月以上

を目安に考えましょう。

手元流動性比率とは

手元流動性(保有する現預金に株など短期保有有価証券)から有利子負債などを引いた額が平均月商の何カ月分あるかの倍率

当然、手元流動性比率が高ければ高いほど、何もしなくても企業を生き延びる期間が長いことを意味するので、キャッシュリッチ企業であることを意味します。

まとめ

高配当株の銘柄を買う場合には

- 配当利回り:年率3.0%以上

- EPS(1株あたり純利益)が伸び続けている

- 手元流動性比率:10カ月以上

という企業を選ぶことで、失敗が少なくなります。

高配当株は、経営状況が悪いから高配当になってしまている銘柄が少なくありません。経営状態も考慮した上で、銘柄を選ぶ必要性が高い投資方法です。

高配当株の売り時

「高配当株」は、買うのは簡単だけれども、売るのが難しい株

とよく言われます。

とくに値上がり益を狙う高配当株投資ではなく、高配当を狙う高配当株投資の場合は、なかなか「売り時」を判断するのは難しいのです。

高配当株投資の売り時

高配当株投資の売り時には

- 減配・無配に転落した。

- 買った時の投資シナリオがくずれた。

- 大きな不祥事が発生した。

- ゆうぼうな乗り換え先が見つかった。

- 大幅に値上がりした。

などが挙げられます。一つ一つ説明していきます。

減配・無配に転落した

減配:業績悪化などを理由に配当を減らすこと

無配:業績悪化などを理由に配当を見送ること

を意味します。

減配・無配に転落してしまうと、当初の「高配当株」というベース自体が成り立たなくなってしまうと同時に、失望した投資家の売却が殺到してしまい、株価が下落し、配当以上に株の値下がり損(キャピタル・ロス)が発生してしまうのです。

- そうならないためには「減配」「無配」の情報が出たときには、真っ先に高配当株を売って、手放す必要があります。

買った時の投資シナリオがくずれた

高配当株投資の場合、投資基準は前述した通りで

- 配当利回り:年率3.0%以上

- EPS(1株あたり純利益)が伸び続けている

- 手元流動性比率:10カ月以上

です。

- 株価が上がって、配当利回りが年率3.0%を下回った

- EPS(1株あたり純利益)が前年対比で100%を下回った

- 大きな投資を行い手元流動性比率が悪化した

という状況では「そもそもの投資シナリオがくずれてしまった。」と判断できます。

購入時の投資シナリオが崩れてしまった場合も、速やかに高配当株を売却して、撤退することをおすすめします。

大きな不祥事が発生した

大きなネガティブなニュース(事故、事件、不祥事、炎上など)が発生してしまうと、株価が下落の一途を辿ります。

ネガティブなニュースがあったからと言って、すぐに配当が「減配」「無配」になるわけではありませんが、それ以上に株価下落のリスクが大きく、すぐに手放さないと、値下がり損(キャピタル・ロス)が拡大してしまいます。

有望な乗り換え先が見つかった

現在、投資している高配当株に問題がなかったとしても、

- 現在投資中の高配当株よりも、配当利回りが良い

- 現在投資中の高配当株よりも、将来の値上がりの期待が大きい

- 現在投資中の高配当株よりも、リスクが少ない

高配当株が見つかった場合、資金が潤沢であれば、その資金で購入すれば良いのですが、買付余力がなければ、現在の高配当株を買って、乗り換えるという判断をする必要があります。

この場合にも、高配当株を売却する必要が出てくるのです。

大幅に値上がりした

保有している高配当株が大幅に値上がりして、値上がり益(キャピタル・ゲイン)が大きく発生した場合は、「利益確定」で売却するチャンスとなります。

急激な値上がりは、反発して値下がりする可能性も高く、配当利回り狙いだったとしても、十分な値上がり益(キャピタル・ゲイン)があるのであれば、一旦売却して、利確し、相場が落ち着いてきたら、再度購入すれば良いのです。

高配当株だからと言って、ずっと放置して保有しておけば良いというものではありません。常に状況を確認した上で、必要なタイミングでは、売却することも大切なのです。

高配当株投資の投資信託・ETF

高配当株投資は

- 自分で日本の高配当株を購入する

という選択肢もありますが

- 日本の高配当株に投資する投資信託・ETFを購入する

という方法もあります。

高配当株投資の投資信託・ETFを購入するメリットデメリット

メリット

- 運用が楽

- リスクヘッジもしてくれる

- 高配当(高分配金)利回りが期待できる

デメリット

- 信託報酬などのコストが発生する

- 自分で投資先を選定できない

おすすめの高配当株投資の投資信託(ETF)

NF日経平均高配当株50指数(1489)

日本の金融商品取引所に上場されている株式のうち、日経平均高配当株50指数に採用されている銘柄の株式および対象株価指数に採用が決定された銘柄の株式を投資対象とし、日経平均高配当株50指数に連動する投資成果を目指す。

日経平均高配当株50指数とは

「日経平均高配当株50指数」は日経平均構成銘柄のうち配当利回りの高い50銘柄から構成される配当利回りウエート方式の株価指数のこと

- 分配利回り:3.92%

日本好配当株投信

- 委託会社:野村アセットマネジメント株式会社

- 受託会社:三井住友信託銀⾏株式会社

株式への投資にあたっては、配当利回りに着目し、高水準のインカムゲインと中長期的な値上

がり益の獲得によるトータル・リターンの追求を目指します。

予想配当利回りが市場平均を上回る銘柄を中⼼に、投資銘柄を選別し、銘柄分散・業種分散に⼀定の配慮を行い、ポートフォリオを構築します。

- 分配金利回り:5%(2021年11月19日)

- 1年リターン:33.09%(2021年10月31日)

米国株での高配当株投資・投資信託・ETF投資

「高配当株」というのは、日本株に限った話ではありません。

- 日本の高配当株に投資する

という選択肢もありますが

- 米国の高配当株に投資する

- 欧州の高配当株に投資する

という選択肢もあるのです。

米国の高配当株に投資をするメリットデメリット

メリット

- 米国の方が高配当株が多い

- 米国株の方が日本株と比較して、人口増など、市場全体の成長期待がある

- 減配をしない企業が多い

- 為替変動による為替差益が発生する可能性がある

デメリット

- 日本株よりは情報が入手しにくい

- 為替変動による為替損失が発生する可能性がある

おすすめの高配当米国株

| 銘柄名(コード) | 配当利回り | 配当支払月 |

|---|---|---|

| AT&T(T) | 8.28% | 2月、5月、8月、11月 |

| SFL コーポレーション(SFL) | 8.75% | 3月、6月、9月、12月 |

| ファイザー(PFE) | 3.18% | 3月、6月、9月、12月 |

| エクソン モービル(XOM) | 5.35% | 3月、6月、9月、12月 |

| アルトリア グループ(MO) | 7.69% | 1月、4月、7月、10月 |

| ベライゾン コミュニケーションズ(VZ) | 4.82% | 2月、5月、8月、11月 |

| メルク(MRK) | 3.18% | 1月、4月、7月、10月 |

| ブリティッシュアメリカンタバコ(BTI) | 8.38% | 2月、5月、8月、11月 |

| ルーメン テクノロジーズ(LUMN) | 7.08% | 3月、6月、9月、12月 |

| インターナショナル ビジネス マシーンズ(IBM) | 5.29% | 3月、6月、9月、12月 |